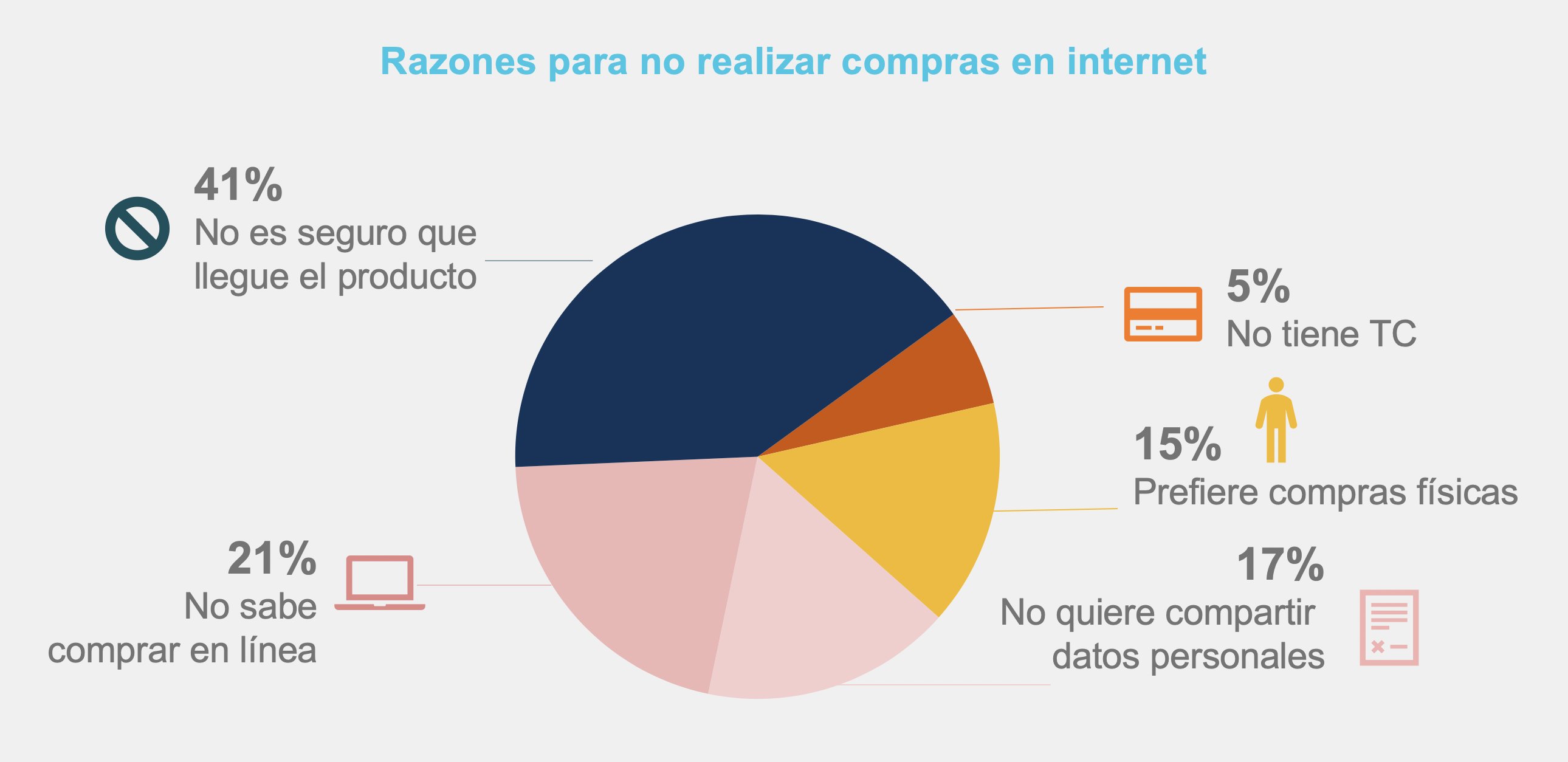

El comercio electrónico está en gran crecimiento, sin embargo, una de las principales razones por las que no alcanza su máximo potencial es por la desconfianza que sienten muchas personas al dejar los datos de su tarjeta de crédito. Tal como lo muestra esta gráfica presentada hoy por The CIU:

De acuerdo con el Estudio de Comercio Electrónico de la Asociación de Internet, casi 7 de cada 10 usuarios de e-commerce tienen almacenados sus datos personales e información de sus tarjetas en las plataformas donde habitualmente compran, para no volver a ingresar los datos manualmente al volver a comprar.

Sólo una tercera parte no tiene almacenada esta información porque está consciente de los riesgos de seguridad que existen al dejar estos datos guardados en los formularios de las páginas: tanto en el caché como en las bases de datos de las plataformas de e-commerce, e incluso, algún intermediario.

Una innovadora solución consiste en la creación y manejo de tarjetas virtuales. Estas tarjetas se generan a través de una app bancaria: Digital Wallet, Mobile Wallet o eWallet. En estas wallets digitales, se despliegan las tarjetas que tenemos en ese banco. Aquí se pueden generar tarjetas virtuales (una por cada tarjeta física), las cuales tienen números y CVV’s diferentes a la tarjeta física, los cuales cambian cada 5 minutos. Una vez pasado este tiempo, las claves generadas no serán válidas para realizar la compra. De esta forma, se pueden realizar compras por Internet sin necesidad de exponer los datos de las tarjetas físicas.

Otro beneficio del uso de wallets digitales, es que permite activar y desactivar las tarjetas virtuales y físicas desde la aplicación, por lo que el usuario tendrá el control sobre el uso de sus tarjetas. En caso de robo o extravío de las tarjetas físicas, el usuario podrá desactivar las tarjetas desde la wallet, sin la necesidad de llamar por teléfono al banco.

Las compras en punto de venta físico también son factibles utilizando tarjetas virtuales. Para realizar estas compras, es necesario que el local cuente con tecnología contactless, es decir, un dispositivo que permita el cobro con sólo acercar el smartphone conectado a internet y con NFC o sticker activado.

Las tecnologías NFC y stickers (para Android y para iOS respectivamente) permiten realizar compras de manera inalámbrica, en donde sólo basta con acercar el smartphone a cualquier punto de venta contactless, enviando información al establecimiento y evitando que el cliente saque sus tarjetas físicas de la cartera.

Las empresas grandes son las primeras en adoptar esta tecnología, sin embargo, los negocios pequeños tomarán un poco más de tiempo en utilizar servicios cashless, pues dependen del dinero en efectivo para pagarle a sus proveedores. A pesar de eso, las empresas pequeñas deben considerar los siguientes beneficios al implementar esta tecnología: las filas avanzarán más rápido, pues la verificación de los pagos requiere menos tiempo que con otras formas de pago, menor número de personas requeridas para hacer el checkout, y mayor seguridad para sus clientes.

Como recomendaciones finales, es indispensable mantener app de wallet actualizada, activar el uso de biométricos, utilizar contraseñas seguras y cambiarlas periódicamente. Adicional, fuera de la app, se debe tener cuidado con correos y llamadas telefónicas que aparentan ser del banco (phishing), pues los ciberdelincuentes son cada vez más ingeniosos para copiar diseños, textos y experiencias de navegación. También, se sugiere activar las notificaciones ante cualquier movimiento en las tarjetas (vía app, SMS y por correo electrónico) y revisar el saldo de nuestras tarjetas frecuentemente para detectar cualquier anomalía.

Los pagos con tarjetas virtuales son una herramienta para mejorar la seguridad en las compras. Es necesario mantenernos alertas sobre banca en línea, políticas de sitios de e-commerce y comprender los alcances y limitaciones de la app de nuestro banco.

0 commentarios